Trop pressé ? Les essentiels de la fiscalité espagnole pour expatriés

Avant de vous expatrier en Espagne, informez-vous sur les points clés de la fiscalité espagnole : impôt sur le revenu des non-résidents (IRNR), impôt sur le patrimoine, conventions fiscales et obligations déclaratives.

- Les résidents fiscaux sont imposés sur leurs revenus mondiaux, les non-résidents uniquement sur leurs revenus espagnols.

- L’Espagne applique des taux progressifs selon les régions ; Valence, Madrid et Barcelone ont leurs propres barèmes.

- La double imposition est évitée grâce aux accords fiscaux bilatéraux signés avec la France, la Belgique et la Suisse.

- Un accompagnement fiscal est essentiel pour choisir le régime le plus avantageux avant votre installation.

Consultez nos pages dédiées pour approfondir :

🔹 Droit fiscal et comptabilité

🔹 Droit des étrangers

🔹 Conseils fiscaux pour expatriés

Table des matières

Résidence fiscale

Si la fiscalité espagnole déborde de nuances et varie d’une communauté autonome à l’autre, elle respecte un principe général sur l’ensemble du territoire :

la résidence fiscale détermine vos obligations fiscales.

- Qui réside 183 jours (cumulés et non successifs) en Espagne ;

- Dont les intérêts professionnels et/ou familiaux se trouvent en Espagne.

L’IRPF, l’Impôt sur le revenu des personnes physiques

Définition et assujettissement

L’Impôt sur le Revenu des Personnes Physiques (IRPF) en Espagne est nominal et

la notion de foyer fiscal n’existe pas.

Il considère les circonstances personnelles et familiales du contribuable.

Il est collecté par l’Agencia Tributaria (le trésor public) au niveau national, sauf pour le Pays basque et la Navarre qui ont des régimes fiscaux spécifiques (dit “

foraux”) que nous n’aborderons pas ici.

Chaque résident fiscal en Espagne, qu’il soit de nationalité espagnole ou étrangère, est assujetti à l’IRPF.

Attention : les non-résidents ne sont pas concernés par cet impôt, ils devront s’acquitter de l’IRNR.

Catégories de revenus imposables et barème

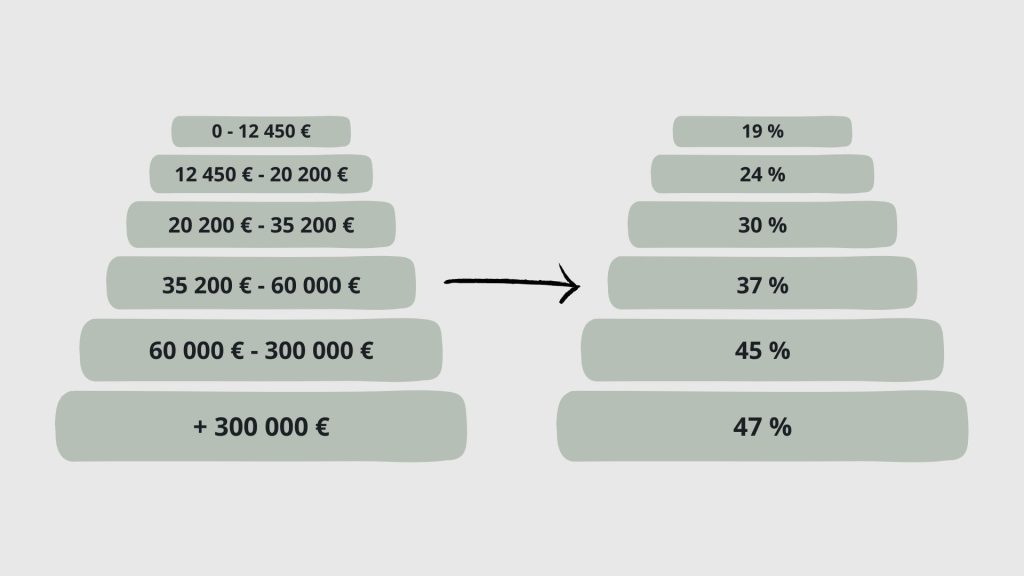

L’IRPF est prélevé sur les revenus, les gains en capital et d’autres types de revenus. Son barème est progressif et il existe des taux spécifiques pour les revenus de capitaux mobiliers et les plus-values.

En France, les taux varient de 0 % à 45 %. En Espagne, de 19 % à 47 %.

Vous voulez connaître le barème d’imposition en vigueur en Espagne ? Jetez un œil à notre infographie.

Exonérations et déductions fiscales

Comme en France, certains revenus sont exonérés d’impôt (prestations sociales, indemnités de rupture de contrat de travail, etc.)

Ces déductions dépendent de la situation familiale et personnelle du contribuable.

Déclaration et paiement

La majorité de l’impôt est retenue à la source, mais la déclaration (borrador) doit malgré tout être remplie en ligne via l’Agencia Tributaria. Elle s’effectue chaque année entre les mois d’avril et de juin.

Modèle 720 : déclarez vos biens à l’étranger

En 2012, l’Espagne a introduit le Modelo 720 pour combattre l’évasion fiscale. Depuis, les résidents doivent déclarer les biens qu’ils possèdent à l’étranger s’ils valent plus de 50 000 €.

Cette mesure a découragé de nombreux investisseurs étrangers de s’installer en Espagne.

Bien que la Cour européenne ait interdit à l’Espagne d’appliquer des sanctions pour non-déclaration en janvier 2022, le modèle 720 doit toujours être présenté.

Autrement dit, si vous vous installez dans le pays de Cervantes et que vous êtes propriétaire en France, vous devrez passer par cette case.

IVA, l’équivalent de la TVA

En Espagne, le taux de l’Impuesto sobre el Valor Añadido est de 21 % (20 % en France) et il existe aussi des taux réduits (10 % et 4 %) dans certains cas.

À savoir : aux Canaries, l’IVA est remplacé par l’IGIC (Impuesto General Indirecto Canario) qui est de 7 %. À Ceuta et Melilla, il est remplacé par l’IPSI (Impuesto sur la Producción, los Servicios y la Importación) qui est de 10 % pour son taux général.

Impuesto sobre el Patrimonio (ISP)

Il varie selon la région, avec un seuil d’exonération de 700 000 € (500 000 € en Catalogne) et des taux allant jusqu’à 3,5 %.

En France, le seuil de l’Impôt sur la Fortune Immobilière (IFI) est fixé à 1,3 million d’euros.

Impôt sur les Successions et Donations (ISD)

En Espagne, l’Impuesto sobre Sucesiones y Donaciones est, lui aussi, progressif. Il s’échelonne de 7,65 % à 34 %.

Cependant, il est extrêmement complexe et dépend de plusieurs facteurs : la région dans laquelle résidait le défunt, le lien de parenté de l’héritier avec le défunt, la valeur de l’héritage, l’âge de l’héritier.

Sachez par ailleurs que plusieurs communautés autonomes ont supprimé (ou largement exonéré) l’ISD.

À noter : depuis 2015, l’ISD est le même pour les résidents et les non-résidents.

Fiscalité immobilière : que faut-il retenir ?

Vous voulez devenir propriétaire en Espagne ? Soyez attentif. Là encore, la fiscalité immobilière est complexe et variable.

- ITP (Impôt sur les transmissions patrimoniales) : de 6 à 10 % selon la communauté, s’applique à l’achat d’un bien dans l’ancien.

- IVA (TVA en Espagne) : ne concerne que les logements neufs (10 %).

- Taxes sur les AJD (Actes juridiques documentés) : ne dépassent pas 1,5 %.

- IBI (équivalent de la taxe foncière) : plus faible en Espagne, de 0,4 à 1,1 % de la valeur cadastrale du bien.

- La taxe d’habitation n’a jamais existé en Espagne.

- La plus-value affecte l’IRPF (ganancia patrimonial).

Prudence : le montant des impôts peut considérablement changer en fonction de la région où vous achetez.

La Catalogne offre, par exemple, de mauvaises surprises fiscales, alors que Madrid propose une fiscalité immobilière plutôt avantageuse.

Convention fiscale franco-espagnole pour éviter la double imposition

La France et l’Espagne ont signé le 10 octobre 1995 une convention fiscale visant à éviter la double imposition et à prévenir l’évasion fiscale en matière d’impôts sur le revenu et sur la fortune. Cette convention, entrée en vigueur le 1er juillet 1997, permet de déterminer dans quel pays les différents types de revenus et de patrimoine doivent être imposés et prévoit des mécanismes de crédit d’impôt ou d’exemption pour éviter que le même revenu ne soit taxé deux fois.

Certains revenus doivent être imposés à la source, d’autres dans l’État de résidence du contribuable, et certains dans les deux États.

En cas de double imposition, l’État de résidence applique la clause conventionnelle d’élimination des doubles impositions.

Exemple : si vous percevez des revenus locatifs ou des gains en capital en France, ils seront également imposés en Espagne, mais vous bénéficierez de crédits pour les impôts payés en France.

Nos 5 conseils pratiques pour les expatriés français

- Planification fiscale : avant de déménager, examinez les implications fiscales. Pensez aux conventions fiscales et aux crédits d’impôts dont vous pourriez bénéficier.

- Déclaration de revenus : comprenez les obligations de déclaration dans les deux pays, notamment pour les revenus mondiaux en Espagne.

- Immobilier : si vous possédez des biens immobiliers en France, sachez qu’ils entreront en compte dans vos impôts en Espagne. L’inverse est aussi vrai.

- Gestion de patrimoine : examinez l’impact fiscal et les différences en matière d’imposition des plus-values et des revenus locatifs.

- Consultation d’experts : vu la complexité et les évolutions constantes des lois fiscales, consultez un fiscaliste spécialisé dans l’expatriation. Pour des informations détaillées sur la fiscalité des résidents français en Espagne et les règles spécifiques, contactez-nous.

Cas pratiques

Les cas pratiques sont idéaux pour comprendre les enjeux fiscaux en Espagne.

Cas pratique 1 : Impôt sur le Revenu

- Jean, un ingénieur informatique, déménage de France à Barcelone pour travailler.

- Son salaire annuel est de 50 000 €. Il devra payer l’impôt selon les tranches en vigueur en Catalogne.

- Supposons un taux moyen d’environ 25 % (en comptant les tranches nationales et régionales), Jean paierait environ 12 500 €.

- S’il était resté en France, avec un taux d’imposition de 30 % pour la tranche de revenus entre 25 711 € et 73 516 €, il aurait payé plus, sans oublier les cotisations sociales.

Cas pratique 2 : Impôt sur la Fortune

- Claire et Marc possèdent un appartement à Paris évalué à 1,4 million d’euros.

- Ils envisagent d’acheter une villa en Espagne.

- S’ils y deviennent résidents fiscaux, leur nouvelle maison, évaluée à 500 000 €, serait soumise à l’impôt sur la fortune, mais avec les exonérations applicables, ils pourraient ne pas dépasser le seuil.

- En France, ils seraient toujours sujets à l’IFI dû à la valeur élevée de leur appartement parisien.

Cas pratique 3 : IVA (TVA) et dépenses courantes

- Sophie, expatriée en Espagne, achète des meubles pour sa nouvelle maison.

- Elle paiera 21 % de TVA sur la plupart des articles. Si elle avait fait ces achats en France, la TVA aurait été de 20 %.

- Les taux réduits (5,5 % ou 10 %) pour certains articles spécifiques (travaux de rénovation par exemple), auraient pu s’appliquer.

- Notez que ces exemples sont simplifiés et les situations individuelles peuvent varier.

Contactez un professionnel pour des calculs précis et une planification fiscale adaptée.

Interview, Félix de la Guía Muñoz

Félix de la Guía Muñoz est à la tête de notre cabinet aux côtés de son associée, Sonia Gomez Luzón. Il est avocat, spécialiste en fiscalité internationale et en droit de l’immobilier. En plus de 25 ans d’expérience, il a connu de nombreux cas de figure, 80 % de sa clientèle est étrangère, la majorité francophone. Il nous éclaire sur la fiscalité des expatriés résidant fiscalement en Espagne.

- Félix, quelles sont les principales questions fiscales des expatriés français qui arrivent dans ce cabinet ?

La principale question est celle de la résidence fiscale et de ses conséquences. Après le Covid, de nombreuses personnes se sont installées en Espagne sans régulariser leur statut de résident, ce qui fait qu’elles vivent toujours officiellement dans leur pays d’origine, mais en réalité en Espagne. Il s’agit d’un risque fiscal très élevé, car l’administration contrôle de plus en plus ce type de situation. - Peut-on, au sein d’un même foyer, trouver un résident fiscal espagnol et un résident fiscal français ?

La réponse est non, vous ne pouvez être résident fiscal que dans un seul pays et l’on suppose que si votre famille est résidente dans un pays, vous êtes résident dans un autre, à moins que vous n’indiquiez clairement le contraire. En d’autres termes, si l’on dit que le domicile est la résidence principale ou habituelle où l’on passe plus de six mois par an, on ne peut pas dire que l’on n’est pas résident. Cette situation est très fréquente dans les mariages où l’un des conjoints conserve sa résidence d’origine pour des raisons fiscales, mais où la famille réside déjà en Espagne, parce qu’il a fallu obtenir une place à l’école ou une couverture médicale. Il s’agit d’un cas typique qui sera examiné par les autorités fiscales espagnoles. - En quelques mots, peut-on dire que la fiscalité espagnole est plus avantageuse que la fiscalité française ?

Selon qu’il s’agit d’une profession libérale ou d’un travailleur salarié, la réponse est généralement oui, car l’impôt sur le revenu a des coûts de sécurité sociale moins élevés, en plus de ne pas avoir une forte imposition sur l’impôt sur la fortune. Cependant, s’il s’agit de retraités, la réponse est presque toujours que c’est mieux en France, où il y a d’importantes exonérations. Quoi qu’il en soit, je dis toujours que chaque cas doit être analysé séparément, car l’impôt est composé de différentes parties (revenus salariaux, revenus d’activité, dividendes ou épargne, plus-values, etc.) - Comment éviter les ennuis fiscaux en s’installant en Espagne ?

La principale chose est la planification. Il est courant d’effectuer un transfert de résidence en été et le fait que vous soyez résident fiscal cette année-là ou non dépendra de la date à laquelle vous effectuerez le transfert, c’est-à-dire avant la fin du mois de juin ou plus tard. En outre, il arrive que des plus-values soient générées, par exemple par la vente de la résidence principale en France avant de partir.

Le lexique de la fiscalité espagnole

- Agencia Tributaria : le Trésor public en Espagne.

- Borrador : la déclaration d’impôt.

- Ganancia patrimonial : c’est la plus-value immobilière.

- IBI : Impuesto sobre Bienes Inmuebles ou impôt foncier.

- IGIC : Impuesto General Indirecto Canario. C’est la TVA aux Canaries.

- IPSI : Impuesto sobre la Producción, los Servicios y la Importación. C’est la TVA à Ceuta et Melilla.

- IRNR : Impuesto sobre la Renta de No-Residentes. Il concerne les non-résidents fiscaux.

- IRPF : Impuesto sobre la Renta de las Personas Físicas (IRPF), c’est l’Impôt sur le Revenu en Espagne.

- IP : Impuesto sobre el Patrimonio. C’est l’impôt sur la fortune immobilière.

- ISD : Impuesto sobre Sucesiones y Donaciones, l’équivalent des Droits de Succession et de Donation.

- ITP : Impuesto sobre las Transmisiones Patrimoniales. Il se paie au moment de l’acquisition d’un bien dans l’ancien.

- IVA : Impuesto sobre el Valor Añadido (IVA), c’est la TVA.

Préparez votre fiscalité avant l’expatriation en Espagne

Anticipez vos obligations avec un accompagnement complet : fiscalité des expatriés, optimisation IRPF/IRNR et conformité fiscale Espagne. Notre équipe à València vous guide pour sécuriser votre installation et vos investissements.

- Diagnostic fiscal personnalisé et plan d’actions.

- Simulation des impôts (IRPF/IRNR, patrimoine, plus-values) et calendrier déclaratif.

- Structuration d’activité (freelance, SL) et coordination avec le droit des étrangers.

Contactez Delaguía & Luzón

Adresse : Avinguda Regne de Valencia, 6, 1º – 2º, 46005 València (Espagne)

Horaires : Lundi–Jeudi 08 h 30–18 h 00 · Vendredi 08 h 30–15 h 00

Téléphone : +34 963 74 16 57

Email : felix.delaguia@delaguialuzon.com · sonia.gomezluzon@delaguialuzon.com

Quels sont les principaux impôts à payer en Espagne ?

En Espagne, les impôts principaux incluent l’IRPF pour les résidents, l’IRNR pour les non-résidents, et la TVA (IVA) sur les biens et services.

Comment est déterminée la résidence fiscale en Espagne ?

Vous êtes résident fiscal si vous passez plus de 183 jours en Espagne ou si votre centre d’intérêts économiques y est situé.

Quels sont les taux d'imposition en Espagne pour l'IRPF ?

Les taux d’IRPF varient de 19 % à 47 %, selon le revenu et la communauté autonome. Ces taux peuvent changer chaque année.

Existe-t-il une convention fiscale entre la France et l'Espagne ?

Oui, une convention fiscale existe pour éviter la double imposition entre la France et l’Espagne, couvrant les impôts sur le revenu et la fortune.

Qu'est-ce que la loi Beckham et comment en bénéficier ?

La loi Beckham permet aux expatriés de bénéficier d’un régime fiscal favorable. Pour en bénéficier, il faut demander l’application de ce régime au moment de l’arrivée en Espagne.

Quels sont les délais pour déclarer ses revenus en Espagne ?

La déclaration de l’IRPF se fait généralement entre avril et juin chaque année. Les dates exactes peuvent varier.

Quelles déductions fiscales sont disponibles pour les résidents espagnols ?

Les résidents peuvent bénéficier de déductions pour des dépenses comme les dons, les investissements écologiques, ou l’achat de leur résidence principale.

Comment le fisc espagnol contrôle-t-il la conformité fiscale ?

Le fisc espagnol utilise des vérifications aléatoires, analyse des déclarations et des audits pour assurer la conformité fiscale.